一、国际经济与贸易

全球经济继续低位运行,发达经济体中,美国经济呈先抑后扬的增长态势,欧元区经济在欧元走弱与低油价等利好作用逐渐消退的影响下有所放缓,但仍保持适度增长,日本经济增长依旧缓慢;新兴经济体内部呈分化趋势,其中,中国经济增长在持续政策刺激的支持下略强于预期,俄罗斯、中东地区国家经济略有好转,阿根廷、巴西等拉丁美洲国家经济则持续疲软。在此背景下,国际贸易量不断萎缩,2016年世界贸易增速预计仅为1.7%,为2009年以来的最低水平,较2008-2015年的平均增速低1.4个百分点。

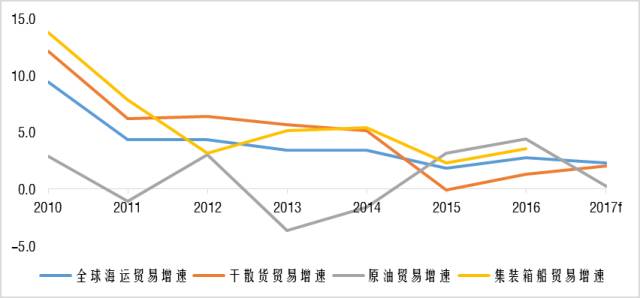

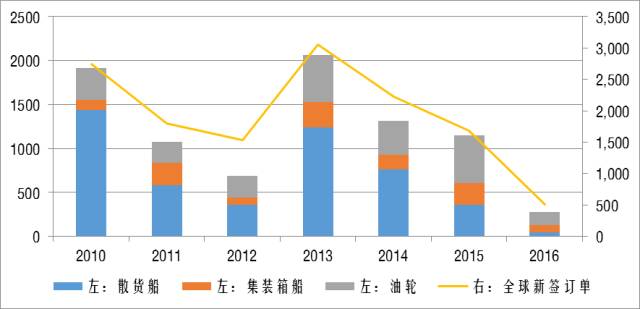

图表1 全球海运贸易走势

二、主流船型航运走势及后市展望

由于海运贸易承担了全球贸易运输量的70%,在国际贸易增长疲弱的背景下,航运市场发展受到一定抑制。2016年,全球海运贸易增速为2.6%,不及过去五年平均水平。全年,衡量航运业景气程度的克拉克森海运指数从2008年的33060美元/天下降至9441美元/天,为近十年最低位。同时,作为全球经济的晴雨表——波罗的海干散货指数也从2007年的年均7071点跌落至673点。从年内走势来看,三季度以来中国铁矿石海运贸易需求量大幅上扬带动BDI指数阶段性走高,但集装箱和油轮运价则总体持续承压。细分市场来看:

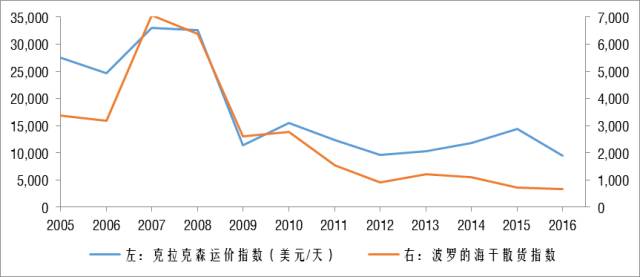

图表 2 2016年全球航运市场延续低迷走势

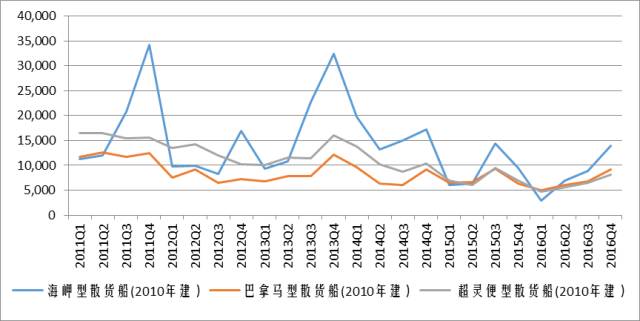

干散货运价先抑后扬。2016年,全球海运干散货贸易量为48.8亿吨,增速为1.2%,不及2011-2015年5%的平均增速,贸易运输需求的低迷抑制了干散货船运价。2016年干散货运价经历了先低后高的走势。年初干散货平均收入一度下降至4000美元/天,BDI指数也曾触及291点的历史低点。进入下半年,干散货船运价走势上扬,克拉克森干散货平均收入较上半年有56.6%的涨幅。中国因素是拉动干散货运价提升的重要因素。

但仍处低位(单位:美元/日)

展望2017年,在全球经济复苏和船东自发调节功能的作用下,干散货市场有望触底回升。可以看到,自中国春节假期结束以来,干散货需求迎来释放,BDI指数逐步回升,收于1196点[2],但由于当前散货船库存仍处高位,运力消化仍需一段过程,因此运价的回升不会太快,但不排除由于各国基础设施项目的开展推动海岬型散货船快速反弹的可能。

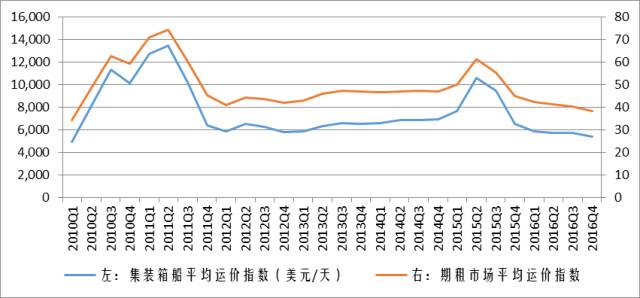

集装箱船市场运价承压。2016年全球海运集装箱船贸易增速达3.4%,较2015年同比上升1.2个百分点,但仍低于2014年5.3%的水平。在运力方面,全球集装箱船运力规模已突破2000万TEU,且大型船舶占比不断提升。在供需两端作用下,克拉克森集装箱船平均运价指数从2015年的8572美元/天直线下行至5678美元/天。

图表4 集装箱船租金水平

展望2017年,据克拉克森统计的订单情况,2017年全球集装箱船预计交付量约168.6万TEU。加之去年过剩运力的存量较大,预计市场供需失衡的局面难有根本改善。

油轮运价整体回落。2016年,油轮航运市场未能延续2015年的上升走势,各个船型运价均呈不同幅度下滑,其中苏伊士型油轮运价降幅最大。苏伊士油轮平均即期运价同比下降41%至27567美元/天。超大型油轮平均即期运价从上一年的64846美元/天下降至41488美元/天,降幅达36.0%;阿芙拉型油轮日租金收入则从37977美元/天跌落至22965美元/天。

从后市走向来看,油轮运价面临的下行压力较大。一方面国际油价已进入缓慢回升区间,低油价驱动的石油贸易热潮正逐渐衰减。另一方面,由于当前原油油轮手持订单量占目前船队油轮总数的14%,随着这些油轮在2016年和2017年连续两年迎来高水平交付,闲置运力的大幅增加将进一步对运价构成下行压力。

三、新造船市场情况

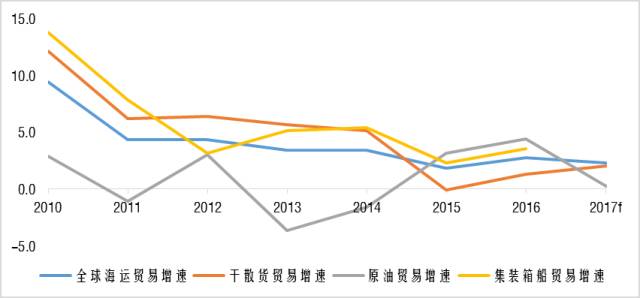

造船业与航运业休戚与共、唇齿相依的关系使得当前形势下全球造船行业苦不堪言。全球新造船市场在2015年萎缩3成的基础上继续下挫。以订单数量计,2016年,全球新签造船订单同比下降70.5%至493艘。从船型来看,几乎所有细分船型市场的新签订单量均出现下跌,三大主流船型降幅皆超过60%,新签订单主要集中在一些特殊船型领域,如欧洲船东在船队更新需求的驱动下订造的一批客滚船以及豪华邮轮等;从造船国座次来看,中国凭借大型矿砂船国有订单的支撑位居全球造船国首位,意大利和德国则依靠活跃的邮轮订单分别跃居第四和第五位。

图表6 主流船型新签订单情况

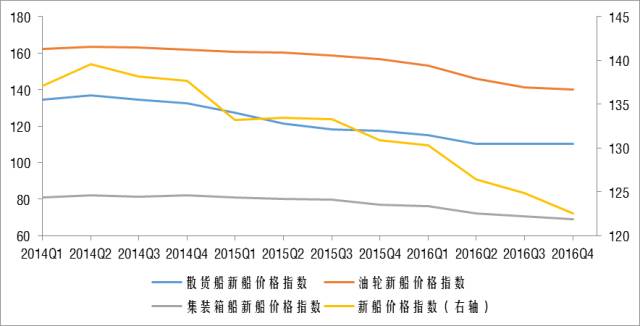

全球二手及转售船市场活跃。相比于新船市场,2016年全球二手及转售船市场格外活跃,成交量远远超过同期新船市场,对新船价格形成极大的下行压力,加之主要船型市场供需矛盾仍十分突出,散货船、油轮和集装箱船新船价格均呈不同幅度下滑。

图表7 主流船型新船价格指数

主流船型未交付率上升。2016年,全球新船交付1652艘,较去年同期下降12.4%,交付订单量为10036.7万载重吨,同比上升3.82%。与年初的预计交船量相比,除油轮以外,主要船型未交付率均有不同程度上升。具体来看,散货船未交付率从2015年42.12%飙升至66.09%,集装箱船未交付率由12.68%攀升至34.77%。从船东角度看,散货船和集装箱船航运市场费率低迷导致经营收益走低,接船意愿明显下降。从船厂方面来看,今年以来,有成功交付记录的船厂数量锐减——仅相当于高峰时期市场上活跃船厂数量的一半。部分船厂深陷财务困境,船舶建造资金周转不开,亦对船舶顺利交付形成一定障碍。

新船价格持续走低。在全球新造船市场需求低迷,船厂议价能力薄弱的状况下,全球新船价格持续下挫。2016年,全球新船价格指数已从2007年的185点下降到123点,同比下降6.1%。三大主流船型均有不同幅度下降,其中油轮新船价格降幅最为显著,达10.8%。除供求关系失衡这一根本原因外,二手及转售船价格大幅下挫,也成为拖累新船价格下行的重要原因。

图表8 主流船型二手船价格指数

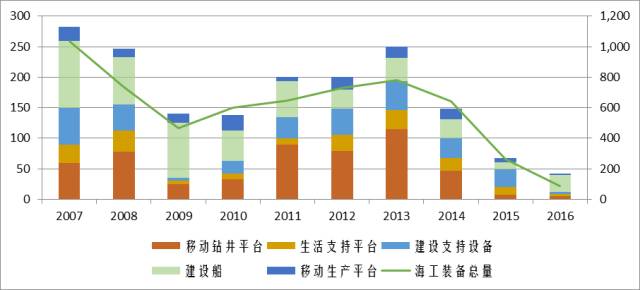

四、海工行业综述

2016年,全球新签各类海工装备88艘/座,同比下降94.3%,在2015年深度萎缩的基础上再次下探。除海工建设类船成交数量小幅上涨外,其他各类型海工装备均有不同幅度下滑。全年钻井平台利用率下降至64%、钻井平台平均日租金水平降幅超过30%、海工辅助船和钻井平台闲置和封存数量上升至2008年以来最高位。总之,无论从哪项数据来看,全球海工装备市场都不得不直视其惨淡增势的事实。在此背景下,海工船东的存续经营将面临严峻挑战,船东债务重组及破产保护事件频发

图表 9 全球主要海工装备新签成交量

据预测,2017年全球油气行业的景气度相比过去两年会迎来明显改观。其认为,相比于油价,资本效率的提升使得实际项目内部收益率改善是推动油气公司勘探开发支出增加的更关键因素。对于海工装备行业而言,勘探开支项目的增加将有力提振海工市场需求,钻井平台及海工辅助船的利用率有望提升,但考虑到市场上大部分海工装备严峻的供给过剩现状,其资产价值及租金收益仍处于周期性底部,但较2016年将有所提升。

官方微信:日成最新资讯

官方微信:日成最新资讯 移动官网

移动官网 官方商城

官方商城