2018-2022年中国机器人制造行业影响因素分析

一、有利因素

(一)政策利好

2016年4月,国家工信部、发改委、财政部联合印发《机器人产业发展规划(2016-2020年)》。《规划》提出,五年内形成我国自己较为完善的机器人产业体系,并列出了针对性的主要任务。一是推进重大标志性产品率先突破;二是大力发展机器人关键零部件;三是强化产业基础能力;四是着力推进应用示范;五是积极培育龙头企业。中国机器人行业处于产业转型升级需求释放、国家政策红利凸显、资本市场助推的机遇叠加期,机器人产业链上游零部件、中游本体制造及系统集成、下游应用领域的投资潜力巨大。

2017年12月,工信部印发《促进新一代人工智能产业发展三年行动计划(2018-2020年)》。智能服务机器人方面,《计划》提出到2020年,智能服务机器人环境感知、自然交互、自主学习、人机协作等关键技术取得突破,智能家庭服务机器人、智能公共服务机器人实现批量生产及应用,医疗康复、助老助残、消防救灾等机器人实现样机生产,完成技术与功能验证,实现20家以上应用示范。深化发展智能制造方面,《计划》提出到2020年,高档数控机床智能化水平进一步提升,具备人机协调、自然交互、自主学习功能的新一代工业机器人实现批量生产及应用。

(二)已形成产业集聚区

我国工业机器人已形成环渤海、长三角、珠三角和中西部四大产业集聚区。环渤海地区以北京、哈尔滨、沈阳为代表,科研实力较强,研究机构众多;国内代表企业有沈阳新松、哈工大机器人、哈博实等,均属于行业龙头企业,龙头企业牵引作用明显。长三角地区机器人产业发展较早,实力雄厚,发展水平较高,四大家族、国内龙头企业和科研机构于此都有所分布。珠三角地区控制系统占有优势,广州数控是国内技术领先的专业成套机床数控系统供应商,年产销数控系统占国内同类产品市场的1/2份额;此外沿海经济发达地区是国内工业机器人的主要市场,珠三角地区市场应用空间大。中西部地区机器人产业起步较晚,但不甘人后,近年来借助外部科技资源,发展势头强劲,行业龙头企业埃夫特从无到有再变强,骨干企业也快速发展;研究机构偏少,本地科研资源稍显不足。

(三)下游制造业企业产业升级的需求

当前发达国家的许多制造业企业已经实现了精细化生产,从生产、检测到仓储、包装,全程采用自动化设备,以保障产品的稳定性和可靠性。相比之下,我国制造业企业多数仍处于自动化的早期阶段,以粗放型发展模式为主,产品附加值低,产品稳定性也有较大的待改进空间。随着未来人们对产品质量要求的提升,我国工业制造也将朝着集约化、智能化的方向进行产业升级,自动化程度将会越来越高,对自动化设备的需求亦将会逐步释放。

(四)新兴技术逐渐融合

大数据、物联网、虚拟现实、人工智能等技术,与智能制造和机器人领域的融合日益紧密,推动了其快速发展。例如,虚拟现实技术的应用推动了汽车、航空、航天产业中“数字孪生”模式的发展与应用,推动了集设计与仿真、制造执行与质量追溯、数据采集与分析为一体的新一代智能工厂的建设,推进这些产业进入到虚拟制造的新阶段。人工智能技术和互联网技术与机器人领域紧密融合,提升了机器人的“智能化”水平,使机器人产品可以灵活执行多种类、多样化的工作,引领实现了智能机器人的创新发展。

(五)机器换人热潮

一方面,随着人口红利减少,劳动力短缺、劳动力成本上升,中国相对于其他发展中国家的劳动力成本优势慢慢弱化,劳动密集型产业逐步向东南亚其他国家转移。印度为吸引外资制定了较中国更为优惠的政策措施,而其专业人才的质量也不在中国之下,两国在劳动密集型产品上的竞争很激烈。

另一方面,政府也在促进关键岗位机器人应用,尤其是在健康危害和危险作业环境、重复繁重劳动、智能采样分析等岗位推广一批专业机器人。近年来,“机器换人”热潮正在席卷广东、江苏等制造业发达地区。

二、不利因素

(一)自主创新能力不强

尽管我国基本掌握了本体设计制造、控制系统软硬件、运动规划等工业机器人相关技术,但总体技术水平与国外相比,仍存在较大差距;我国缺乏核心及关键技术的原创性成果和创新理念,缺乏面向企业及市场需求的问题依然突出;精密减速器、伺服电机、伺服驱动器、控制器等高可靠性基础功能部件方面的技术差距尤为突出,长期依赖进口。

(二)国产品牌市场占有率低

国内已涌现出一批机器人领军企业,如新松、哈工大、大疆、科沃斯等,但知名度比起机器人四大家族ABB、库卡、发那科、安川仍存在一定差距。外资品牌已瞄准中国市场,在价格、细分行业推广等方面加快市场渗透和布局。外资企业在华销售的机器人产品类型以多关节机器人为主,占其在华销售工业机器人总量的84%;而多关节机器人是国产机器人的主力,占其销量的41%。国内机器人自主品牌占比不高,产品特色不够明显,品牌影响力不大。

(三)核心零部件对外依赖度较高

由于在减速器、伺服电机等核心零部件技术上的差距,国内厂商往往对国际厂商的依赖度非常高,采购溢价十分严重,关键零部件伺服电机、控制器、减速机占成本的50%-60%,多关节机器人减速机占成本的30%左右,直接束缚了中国机器人产业的进一步突破。

(四)传统生产制造业基础薄弱

工业机器人产业的发展离不开机械制造、电子设备等其他加工制造行业的发展,而现阶段我国基础性加工制造领域技术水平较为薄弱,许多优质的资源和优惠的国家政策都偏向于信息技术产业的发展,造成了国内产业结构发展的不平衡态势,使得工业机器人这一综合性领域无法发挥国内高科技信息产业的优势,严重削弱了国内工业机器人产业发展的进度。

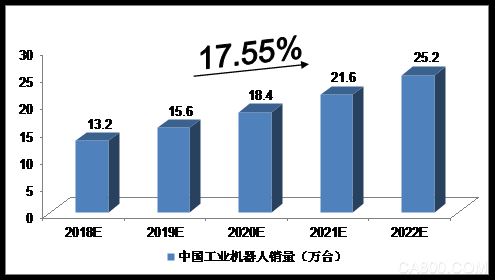

2018-2022年中国工业机器人销量预测

2014年,中国工业机器人销量为5.7万台,同比增长了55%;2015年,销量达到6.8万台,同比增长19%;2016年,销量达到近9万台;2017年,我国工业机器人销量首次超过11万台。

我们预计,2018年我国工业机器人销量将达到13.2万台,未来五年(2018-2022)年均复合增长率约为17.55%,2022年将达到25.2万台。

图表 中投顾问对2018-2022年中国工业机器人销量预测(数据来源:中投顾问产业研究中心)

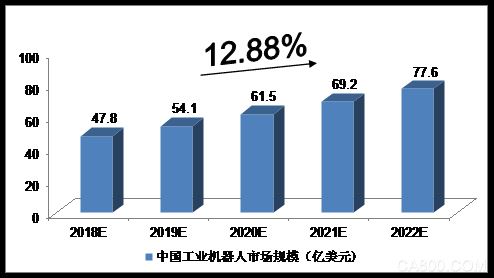

2018-2022年中国工业机器人市场规模预测

2017年,我国工业机器人市场规模达到42.2亿美元。我们预计,2018年我国工业机器人市场规模将达到47.8亿美元,未来五年(2018-2022)年均复合增长率约为12.88%,2022年将达到77.6亿美元。

图表 中投顾问对2018-2022年中国工业机器人市场规模预测(数据来源:中投顾问产业研究中心)

2018-2022年中国机器人市场规模预测

2017年,我国机器人市场规模为62.8亿美元。我们预计,2018年我国机器人市场规模将达到87.4亿美元,未来五年(2018-2022)年均复合增长率约为32.26%,2022年将达到267.4亿美元。

图表 中投顾问对2018-2022年中国机器人市场规模预测(数据来源:中投顾问产业研究中心)

官方微信:日成最新资讯

官方微信:日成最新资讯 移动官网

移动官网 官方商城

官方商城